Всем водителям известно, что ОСАГО, или «автогражданка», является обязательным страхованием гражданской ответственности, а каско — либо добровольно-принудительная опция при покупке новой машины в кредит, либо желание приобрести хоть немного спокойствия за свои деньги. Однако, когда случаются ДТП и владельцы обращаются по страховке, не всегда все проходит гладко. Зачастую всплывает масса нюансов. К примеру, чем рискуют те, кто ездит за рулем без полисов? Что делать, если страховая выплатила мизерное денежное возмещение, которого едва хватает на ремонт? А если составить европротокол, то какие подводные камни могут возникнуть?

Об этих и некоторых других страховых нюансах сегодня нам расскажет юрист — адвокат, кандидат юридических наук Улахович Илья. Напомним, он долгое время возглавлял юридические службы крупных частных и государственных предприятий, работал доцентом кафедры ведущего вуза, стаж его юридической практики — 19 лет, в данный момент осуществляет адвокатскую деятельность в составе Минской областной коллегии адвокатов на индивидуальной основе.

| Улахович Илья, адвокат, кандидат юридических наук |

— Какими законодательными нормативами регулируется автострахование в Беларуси?

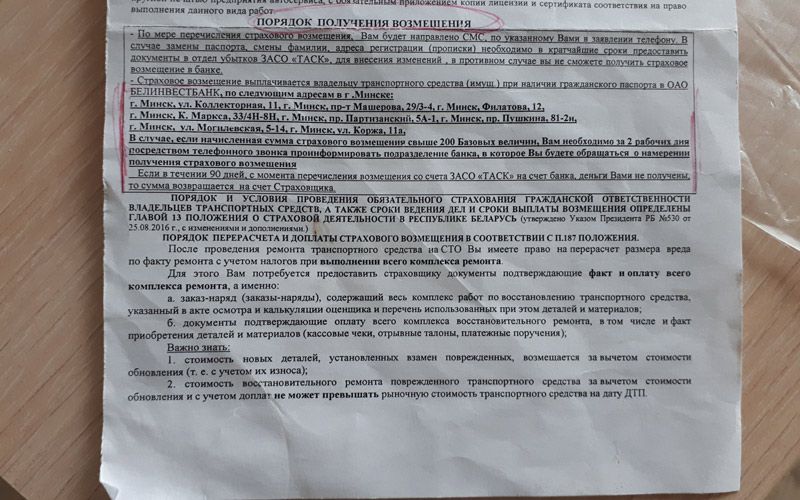

— Автострахование регулируется большим количеством нормативных актов (их несколько десятков). Перечислю основные из них. Порядок и условия осуществления обязательного страхования гражданской ответственности владельцев транспортных средств определены гл. 13 Положения о страховой деятельности в Республике Беларусь (далее — Положение), утвержденного Указом Президента Республики Беларусь от 25.08.2006 № 530 «О страховой деятельности» (далее — Указ), в котором уполномоченной организацией на территории Республики Беларусь по обязательному страхованию гражданской ответственности владельцев транспортных средств является Белорусское бюро по транспортному страхованию.

Общие положения о страховании в Республике Беларусь изложены в главе 48 Гражданского кодекса Республики Беларусь. Процедурные вопросы урегулированы Приказом Белорусского бюро по транспортному страхованию от 1 августа 2019 г. № 31-од «Об утверждении правил проведения обязательного страхования гражданской ответственности владельцев транспортных средств».

Зеленая карта — это международная система страхования гражданской ответственности владельцев транспортных средств «Зеленая карта» (члены 48 стран). По договору страхования «Зеленая карта» причиненный потерпевшему ущерб возмещает страховщик согласно праву страны, на территории которой произошел страховой случай, при условии, что иное не регламентируют руководящие документы данной системы.

Таким образом, если белорусский автовладелец нанесет какой-либо вред на территории иностранного государства, компенсировать такой урон будет белорусский страховщик, но в соответствии с лимитами, определенными правом страны, где произошел страховой случай.

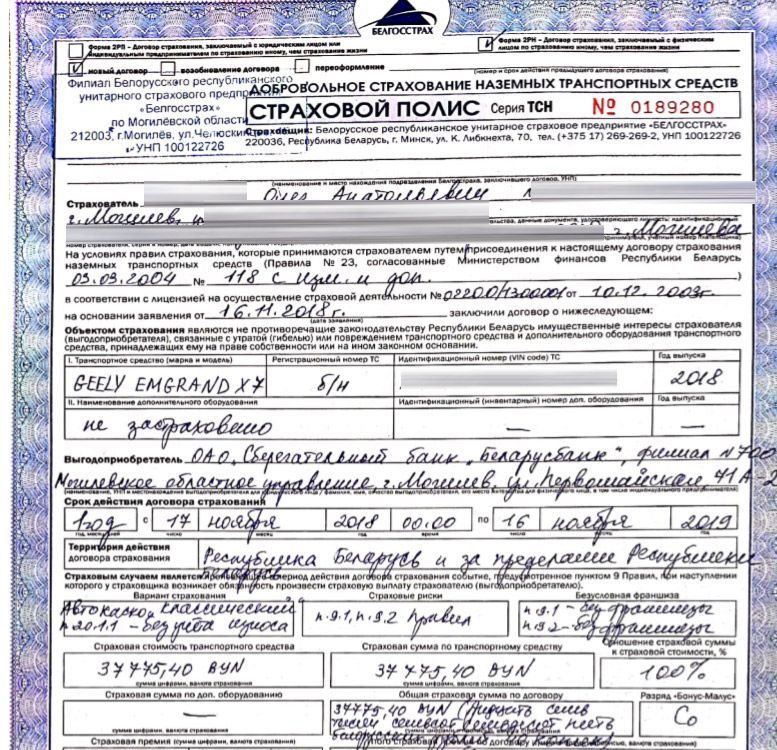

В отличие от вышеупомянутых видов страхования, каско является добровольным вариантом страхования, обеспечивающим финансовую защиту практически от любых проблем, связанных с автомобилем (ДТП и угон в том числе). Выплаты по системе каско осуществляются и в случае вины в ДТП владельца транспортного средства. Каждый страховщик устанавливает свои правила каско.

— Какое наказание грозит за отсутствие страховки? Бытует мнение, что автомобилем можно управлять, будучи не вписанным в данный документ, если рядом сидит хозяин машины или другое лицо, указанное в полисе ОСАГО. Так ли это?

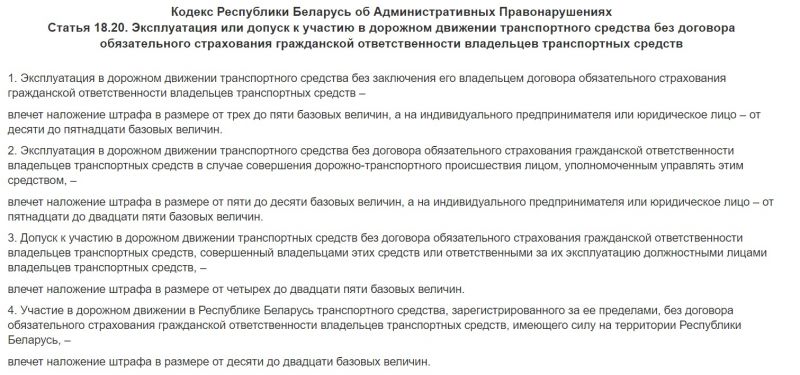

— Эксплуатация или допуск к участию в дорожном движении транспортного средства без договора обязательного страхования гражданской ответственности владельцев ТС влечет ответственность по ст. 18.20 КоАП.

— А что, если автомобиль виновника был застрахован, но им управлял водитель, который не был вписан в действующий страховой полис? Будут ли в данной ситуации проводиться страховые выплаты?

— Страховка считается действительной в том случае, если машиной управлял не ее обладатель, а кто-то другой. Нахождение или нет владельца в автомобиле не имеет юридического значения.

| «Разве так красят?» Белорусу плохо отремонтировали Geely, он пошел в суд и выиграл |

— Что произойдет, если водитель, не имеющий страхового полиса, попадет в ДТП?

— Если владелец не застраховал гражданскую ответственность в установленные сроки и его автомобиль стал участником ДТП, то ущерб пострадавшей стороне станет возмещаться Белорусским бюро по транспортному страхованию, а потом сумма ущерба будет взыскана с виновного лица (не забываем о штрафах за езду без страховки и нарушение ПДД).

— В каких ситуациях виновник ДТП может быть призван к ответу, получив обязательство оплатить часть или полный объем ущерба, причиненного им в происшествии? Где указано, что страховая имеет право требовать деньги с автовладельца?

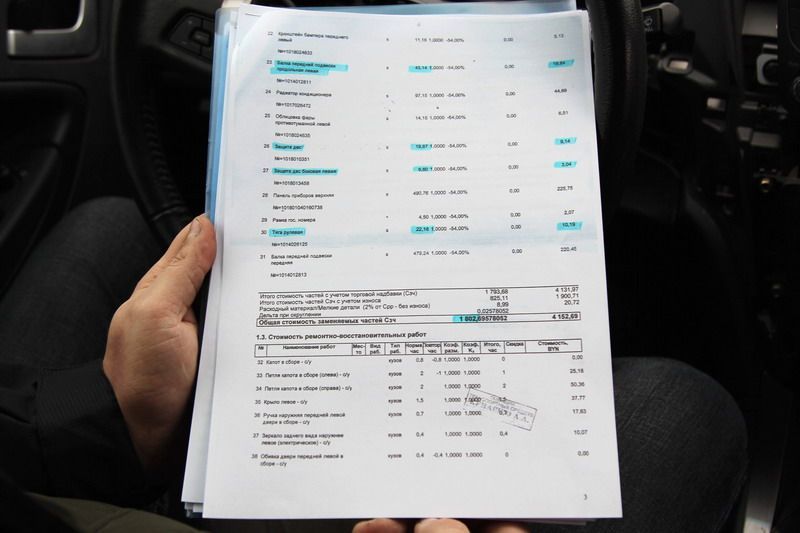

— В случае превышения лимитов ответственности (10 000 евро) виновник ДТП может быть понужден страховщиком к доплате соответствующей разницы. Такая возможность предусмотрена Указом № 530, упомянутым выше.

— Если сумма выплат по ОСАГО не совпадает с реальной компенсацией потерпевшему, получится ли оспорить и в какой момент расчеты страховой?

— Если сумма вреда превышает лимиты, то недостающая часть взыскивается с виновника ДТП по иску потерпевшей стороны.

— Представим ситуацию. Хозяин новой машины, имеющий полис ОСАГО, попал в ДТП. Поскольку авто на гарантии, собственник решил ремонтировать его на дилерской станции. При таком раскладе страховая готова заплатить часть суммы, а остальную доплатить после ремонта, его полной оплаты владельцем и предоставления подтверждающих это чеков и заказ-нарядов. Что делать, если у человека нет всех денег на руках?

— Это не совсем юридический аспект. Здесь имеет место вопрос воли, поскольку страховая компания предложила все предусмотренные законом варианты. Какой из них обладатель машины изберет для себя — решать только ему.

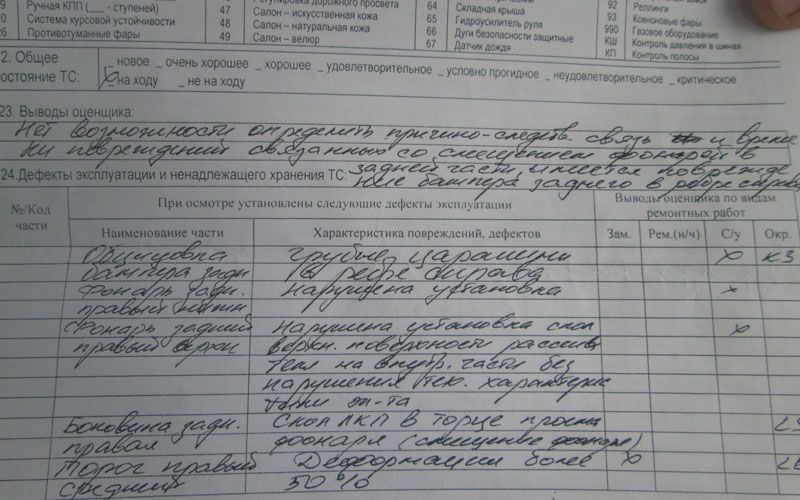

— Вспомним еще одну историю, о которой мы когда-то рассказывали. Владелец попал в ДТП и повредил бампер, на котором имелись старые царапины. Страховщик оценил покраску всего бампера, отнял стоимость устранения дефектов эксплуатации, а в итоге сумма оценки получилась копеечная. Есть ли здесь умышленное занижение стоимости урона со стороны страховой?

— Если клиент не согласен с расчетом, то он может требовать пересмотра суммы ущерба соответствующей комиссией страховщика. При несогласии с выводами комиссии ее решение можно обжаловать в судебном порядке.

| Страховой случай: «Ущерб оценили в 73 рубля, когда стоимость покраски бампера — $200» |

— В случае с автокаско имеет место коммерческое соглашение между страховой и автовладельцем. Можно ли ссылаться на законодательные нормативы, если обладателя машины не удовлетворило решение компании?

— Любой договор должен соответствовать нормам законодательства. В ситуации расхождения договора и законодательства «работает» законодательство.

— Каким образом будут проводиться выплаты, если у виновника ДТП оформлено ОСАГО, а потерпевший имеет каско?

— Наличие каско не отменяет обязанности иметь ОСАГО (на то оно и обязательное). Ущерб, не покрытый в полном объеме ОСАГО, будет компенсирован каско.

| «Разбито полмашины, а страховка — 3 900 рублей». Разбираемся в стоимости запчастей для Geely |

— Потерпевший получил от страховой выплату, не согласился с ее размером, затем провел независимую экспертизу и обратился в суд с целью компенсации разницы виновником ДТП. Возможна ли такая ситуация?

— Теоретически возможно все. На практике же ущерб, превышающий лимиты, предусмотренные законодательством, взыскивается с виновников ДТП. Если речь идет о несогласии с оценкой урона, то по закону учтены возможные варианты (в том числе самостоятельный ремонт с последующим предъявлением чеков). Если же пострадавший согласился с оценкой, а потом передумал, но документы уже подписал, то здесь нужно поразмыслить о серьезном обосновании ошибочности первоначального решения.

— К примеру, владелец начинает эксплуатировать авто в такси, но не уведомляет об этом страховую. Что будет, если всплывет обман?

— Договор страхования может быть признан недействительным ввиду того, что при его заключении страхователь скрыл информацию об использовании транспортного средства в перевозке пассажиров, а следовательно, не уплачивал дополнительные взносы. Иногда страховщик может признать такой полис действительным, но при этом оштрафовать страхователя.

— Известно, что в случае мелкой аварии без жертв и без серьезного ущерба водителям не нужно несколько часов ждать прибытия ГАИ: стороны сами заполняют европротокол и разъезжаются. Безусловно, это удобно. Но какие возникают нюансы и как от них защититься?

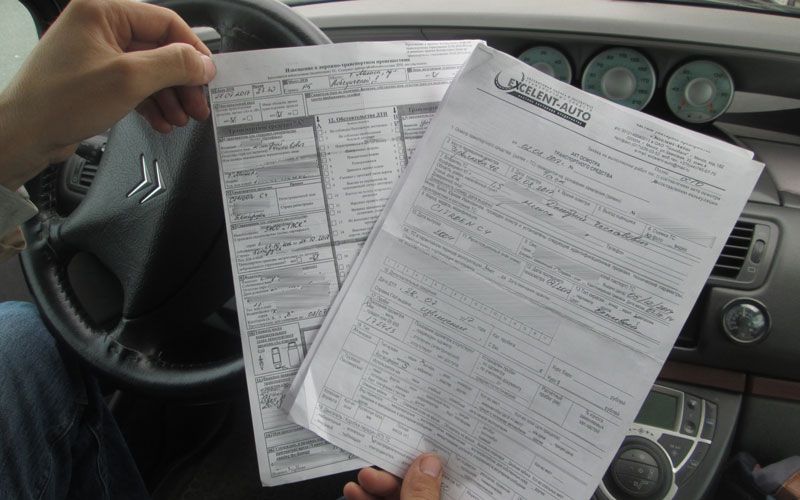

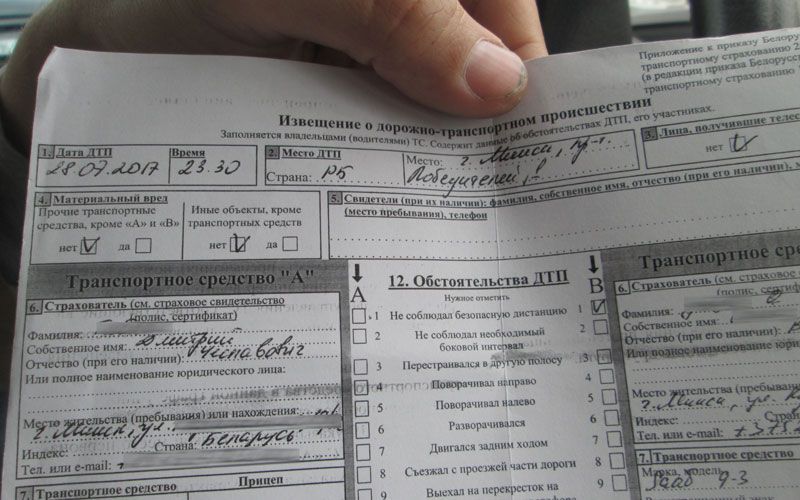

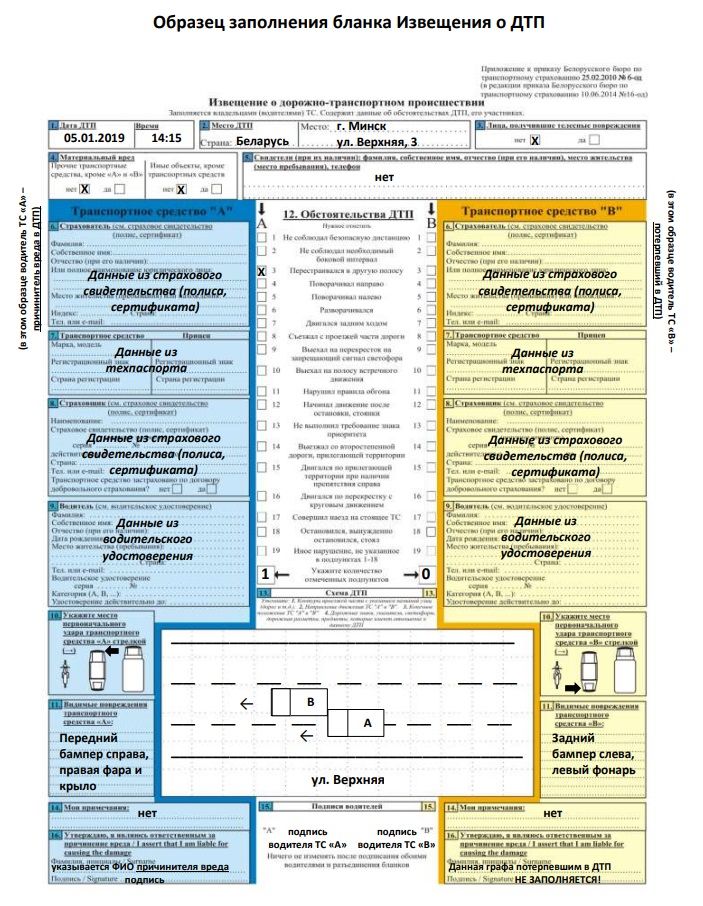

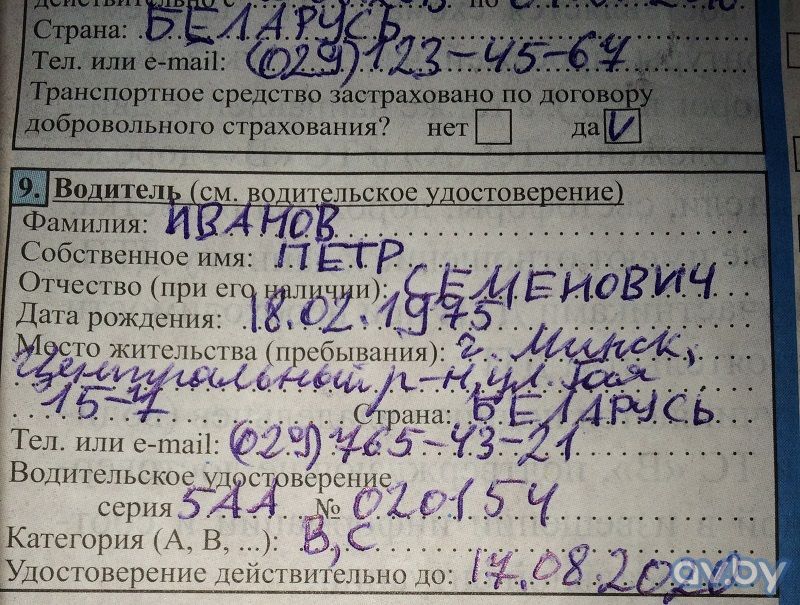

— Европротокол — процесс самостоятельного оформления аварии без ГАИ. В данной ситуации нужен бланк извещения о ДТП. Для его оформления при помощи европротокола должны быть обязательно соблюдены следующие условия:

- участие в ДТП не более двух автомобилей;

- отсутствие ущерба другому имуществу, помимо машин;

- отсутствие погибших и пострадавших (водителей, пассажиров или пешеходов);

- у водителей имеется право на управление транспортными средствами соответствующей категории;

- водители имеют действующий договор обязательного страхования гражданской ответственности;

- у участников нет разногласий относительно обстоятельств и причин ДТП, а также нанесенных автомобилям повреждений;

- участники ДТП не предъявляют претензий к состоянию друг друга;

- вред, причиненный каждому транспортному средству, участвовавшему в ДТП, оценивается их водителями в размере до 800 евро по курсу Национального банка.

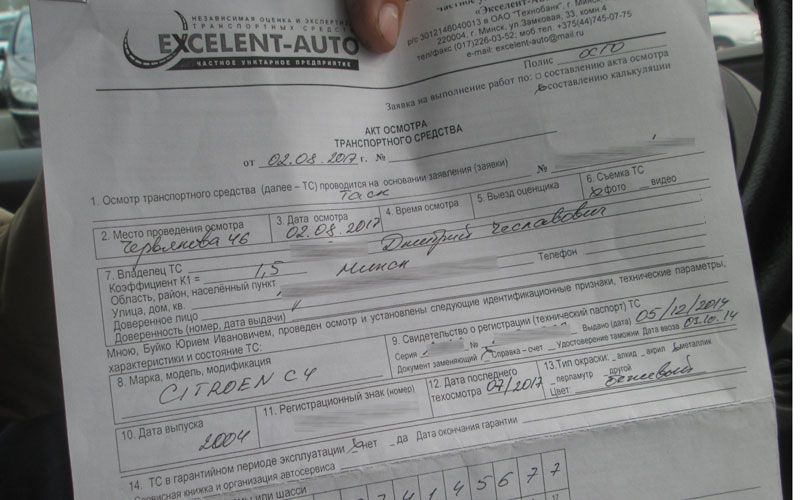

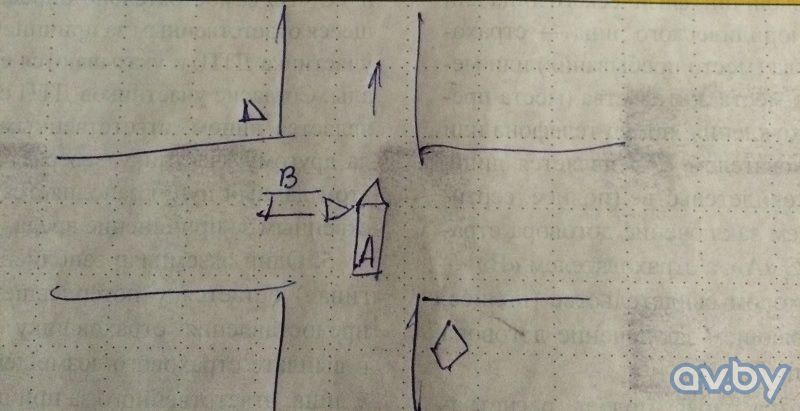

Сразу после ДТП нужно сохранить следы и детали случившегося. Совместно со вторым участником прийти к согласию касательно виновника, обстоятельств и нанесенных повреждений, учитывая размер максимальной выплаты по европротоколу. Совместно заполнить один бланк извещения о ДТП, в котором будут четко указаны персональные данные участников, обстоятельства и причины произошедшего.

По возможности стоит собрать максимум доказательной информации: сделать фото- или видеозапись, где будет виден общий план расположения автомобилей после происшествия, фотографии каждого из них с четко различимыми номерными знаками, зафиксировать следы торможения, если таковые есть, а также все поврежденные детали обоих транспортных средств, включая осколки и обломки, оставшиеся на месте столкновения. Можно собрать также контакты и показания свидетелей, а при наличии записи происшествия с видеорегистратора сохранить ее в качестве доказательной базы.

| Одна помарка - и 400 евро насмарку. Как правильно составить европротокол |

Один экземпляр заполненного извещения остается у потерпевшего для последующего предоставления страховщику вместе с заявлением о выплате страхового возмещения, второй — у лица, ответственного за причинение вреда.

Извещение о ДТП не должно содержать противоречивых показаний, обязано быть легко читаемым и неповрежденным. Подписывают его оба участника происшествия. Не стоит оставлять пустые графы и строки — в них нужно ставить прочерки или зачеркнуть их крест-накрест либо буквой Z. Закончив оформление, оба участника могут покинуть место аварии.

Источник: https://av.by/news/index.php?event=View&news_id=46295